IPO雷达|假洋品牌马可波罗:踩雷恒大、融创等,大手笔分红后拟“圈钱”超40亿

时间:2023-12-31人气:作者:未知

界面新闻记者|张乔遇

被包装成“洋品牌”的本土建筑陶瓷砖企业公司马可波罗控股股份有限公司(简称:马可波罗或公司)冲刺深交所主板已经过一轮问询。

图为马可波罗公司logo,该公司曾踩中多家地产行业客户爆雷

马可波罗的主营业务为建筑陶瓷的研发、生产和销售,是国内最大的建筑陶瓷制造商和销售商之一,主要拥有“马可波罗瓷砖”、“唯美L&D陶瓷”两大自有品牌。公司在广东东莞、广东清远、江西丰城、重庆荣昌及美国田纳西州建有五大生产基地,主要产品为有釉砖和无釉砖,有釉砖主要包括抛釉砖、仿古砖、岩板、瓷片和文化陶瓷,无釉砖主要包括抛光砖。

2020年至2022年(报告期),马可波罗的营业收入分别为85.91亿元、93.65亿元和86.61亿元;扣非后归母净利润分别为3.94亿元、14.60亿元和13.60亿元。

值得注意的是,公司踩中多家地产行业客户爆雷,并进行了大额应收账款坏账计提,为了资产保全,马可波罗与相关地产公司达成房产抵债方案。本次上市,马可波罗计划募集资金40.18亿元,其中8.60亿元用于补充流动资金。一手募资补流,马可波罗另一手却在大手笔分红,2020年及2022年,马可波罗现金分红合计5.80亿元。

业绩下滑

虽然马可波罗顶着个洋名字,却是实实在在的本土品牌。马可波罗的前身是广东马可波罗陶瓷有限公司,设立于2008年11月5日,由杜岿然、黄焱斌、肖刚三人以现金方式出资1000万元设立。

马可波罗专注于建筑陶瓷的研发、生产和销售。公司采用“经销+直销”的销售模式。其中,直销模式分为工程销售模式、受托生产销售模式、贸易客户销售模式、零售模式。

公司所处行业与房地产行业具有密切的相关性。工程销售模式下,公司与工程方直接签订产品销售协议,直接向工程方销售产品,公司工程客户主要包括房地产开发商、市政工程、商业连锁工程、家装工程等。工程客户根据来源不同,可分为马可波罗自主开发的工程客户、经销商推荐的工程客户。

据招股书披露,公司已与多家房地产公司建立了长期的战略合作关系,如万科地产、保利地产、中海地产等,并先后入驻奥运、世博、北京大兴国际机场等众多“大国工程”和地标建筑。

根据国家统计发布数据,2022年全国房地产开发投资13.29万亿元,比上年下降10.0%。2022年,马可波罗的营业收入为86.61亿元,同比下滑7.52%;净利润1.51亿元,同比下滑8.40%。

报告期各期,公司直销模式销售收入分别为49.88亿元、43.07亿元、40.19亿元,工程销售模式的收入分别为40.88亿元、37.68亿元、32.81亿元,占主营业务收入的比例分别为47.67%、40.36%和38.09%。

2021年开始,马可波罗的工程业务收入持续下降。公司表示:主要系受国家宏观政策影响,房地产行业整体需求有所下降。

踩雷恒大,违约客户以房抵债

报告期,马可波罗的营业收入分别为85.91亿元、93.65亿元、86.61亿元,整体收入规模较大,但存在“水分”,原因系公司各期均有超过三成收入为应收款项。

2020年至2022年,马可波罗应收账款余额分别对应为24.75亿元、28.63亿元、28.71亿元;应收票据余额分别为12.78亿元、3.62亿元和0.59亿元;应收款项融资金额分别为597.34万元、131.50万元和852.72万元。应收票据、应收款项融资、应收账款余额合计占各期营业收入的比重分别为43.75%、34.45%和33.31%。

其中,保利地产、万科地产、中海地产和融创地产是马可波罗报告期应收账款余额的前五名,占应收账款余额的比例分别为47.76%、42.63%、42.46%。

公司的应收款项主要来自于大型房地产企业等工程类客户。该类业务模式下,销售规模相对较大且付款周期较长,大多采用应收账款或商业票据结算。2020年下半年起,由于部分房企发生债务危机,房地产行业面临销售下降、供应商收紧账期、地方政府加强预售资金监管力度等局面,偿付风险进一步加大。

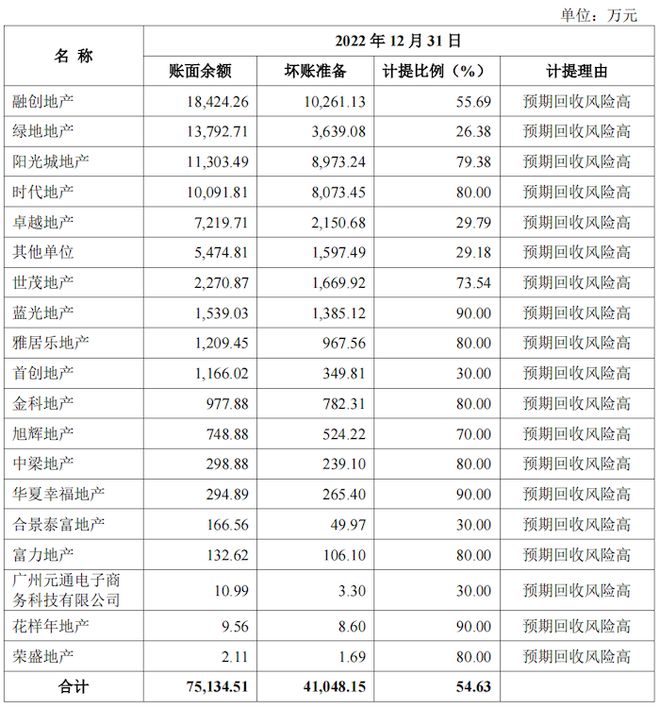

因此,2020年至2022年,马可波罗针对部分债务违约风险较高的涉房客户的应收账款采取单项计提坏账准备的方式审慎地将坏账损失风险考虑在内,对应收款项进行单项计提。2020年至2022年公司按单项计提坏账准备的应收账款金额分别为125.44万元、2.64亿元、4.10亿元。

马可波罗的营业收入存在“水分” 图片来源:招股书

除此之外,各报告期期末公司还有因出票人未履约而将其转应收账款的票据2021年,公司1.21亿元应收票据转入应收账款,主要系恒大地产、融创地产及绿地集团部分商业承兑汇票因为逾期而转入应收账款。2022年末,公司1.62亿元应收票据转入应收账款,主要系世茂地产、融创地产及绿地集团部分商业承兑汇票因为逾期而转入应收款项。

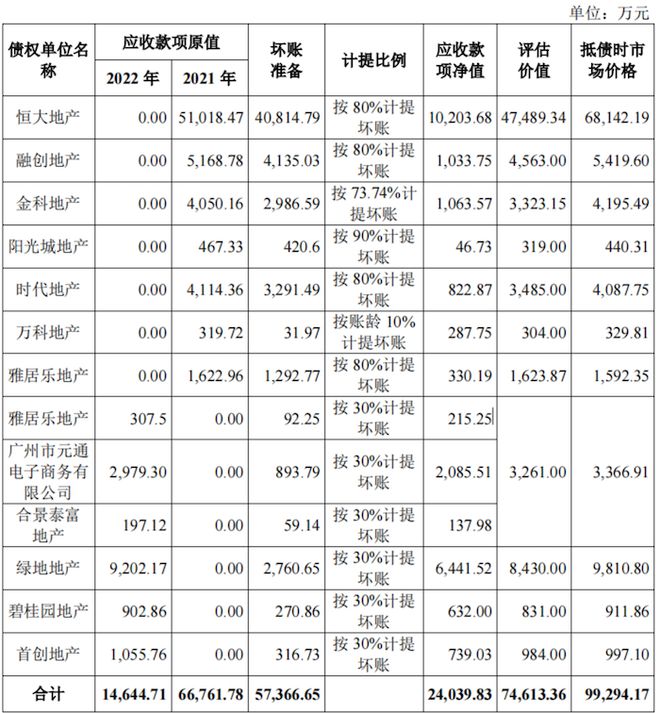

由于报告期内马可波罗恒大、融创等房地产客户信用违约或逾期,为了资产保全,马可波罗与相关地产公司达成房产抵债方案,同时为清偿对关联方历史形成的债务,马可波罗要求相关地产公司直接将房产抵偿至马可波罗关联方唯美装饰及其关联方。

具体方案为:马可波罗与关联方唯美装饰签订债权转让协议,将对相关地产公司的债权转让给唯美装饰,以该债权原值作为债权转让价格。唯美装饰等关联方按照市场价格与相关地产公司签订房产买卖合同,以该部分债权作为对相关地产的购房对价支付给相关地产公司,相关抵债资产的交易作价为8.14亿元。

为了资产保全,马可波罗与多家地产公司达成房产抵债方案 图片来源:招股书

公司表示:按抵债资产的市场价格计算抵债资产的价值合计为99,294.17万元,交易价格低于市场价格系考虑房产建设状态、交付风险、大规模购买等因素,工程客户在市场价格基础上一般会给予一定折扣;根据评估报告计算的抵债资产估值为74,613.36万元,评估价格低于交易价格系因为评估价值在市场价格的基础上扣除了相关税费及中介佣金,具有合理性。

从关联方拆入16亿元,突击现金分红5亿元

截至招股书出具日,黄建平直接持有公司0.90%的股份。黄建平持有美盈实业64.01%的股份,为美盈实业的控股股东、实际控制人,美盈实业持有公司股份表决权的64.36%,黄建平通过美盈实业直接控制公司64.36%的表决权。

黄健平除控制马可波罗外,还控制住另一家公司唯美装饰。唯美装饰作为公司的关联方,报告期与马可波罗存在频繁的关联交易。

唯美装饰成立于1988年,自成立以来一直从事陶瓷产品的生产、销售,拥有一定的销售渠道与客户资源。马可波罗于2008年成立,为充分利用唯美装饰的客户资源,拓宽业务规模,报告期内马可波罗接受其委托加工生产陶瓷产品,

2019年及2020年,马可波罗受委托生产陶瓷产品并向唯美装饰及其控制的公司销售的金额分别为7.30亿元和4.05亿元,占销售收入比例分别为8.98%、4.71%。

报告期内,公司与唯美装饰存在关联采购,主要向唯美装饰及关联方委托加工瓷砖产品、购买原材料和运输服务2020年及2021年分别为2.95亿元、1.17亿元,占当期营业成本比例分别为6.11%及2.20%。

据悉,马可波罗与唯美装饰存在重叠客户359家、重叠供应商198家,为解决同业竞争、规范关联交易,自2021年初开始,唯美装饰停止了陶瓷销售业务。

除此之外,马可波罗报告期初还与唯美装饰及其关联方发生资金拆借,拆入金额为12.95亿元。招股书显示,截至报告期期初,因历史上公司的生产建设需求,关联方提供的资金余额为16.51亿元。为偿还上述债务,公司在2020至2022年期间,陆续通过债权转让、银行转账支付等方式清理了相关债务。

有意思的是,马可波罗报告期向关联方取得的资金拆借款未实际支付利息。公司向唯美装饰及其关联方取得的资金拆借款按同期银行贷款利率计算2020年度、2021年度、2022年度应支付给关联方的利息金额分别为6351.31万元、3390.54万元、299.89万元。招股书显示,上述利息费用未实际支付,计入资本公积。

本次上市,马可波罗还预计募集资金40.18亿元,拟投入7个项目,除此之外还将使用8.60亿元补充流动资金。

报告期各期,马可波罗的资产负债率分别为71.53%、55.45%和44.11%虽逐年下降但仍处于较高水平。界面新闻记者注意到,马可波罗却同时在大手笔分红,2020年及2022年分别现金分红8000万元、5.00亿元。

最新文章

数学符号≌是全等于的意思,表示两个图形能完全重合,包括形状和面积,全等于是程序设计的一种逻辑运算符。数学符号的发明及使用比数字要

(508)人喜欢2024-10-07

数学符号≡是恒等的意思,≡是无条件等于,不论条件怎么变,都是成立的。恒等式是无论其变量如何取值,等式永远成立的算式。恒等式成立的范

(809)人喜欢2024-10-07

数学期望可以是负数,期望等于随机变量乘以相应的概率,随机变量可以取负,因此期望就可能为负。期望值并不一定等同于常识中的“期望”,“

(444)人喜欢2024-10-07

数学感叹号是阶乘的意思,阶乘是基斯顿·卡曼于1808年发明的运算符号,是数学术语。一个正整数的阶乘是所有小于及等于该数的正整数的积,

(480)人喜欢2024-10-07